La bourse peut être considérée comme l’investissement le plus rentable de tous les temps. Avec un bénéfice de plus de 7% par an en moyenne sur cent ans, il est essentiel que l’épargnant investit une grande partie de son argent dans la bourse.

Cependant, afin de maximiser son rendement au fil des ans, nous ne devrions acheter rien et à aucun moment. Nous verrons dans cet article comment choisir les meilleures actions qui valent la peine d’être détenue, puis comment et quand se mettre en position .

Lire également : Investir en Bourse : ces 4 erreurs qu’il faudra absolument éviter

J’expliquerai en détail ma méthode complète sur cet exemple.

A voir aussi : Metatrader 4 ou 5 : quelle est la meilleure option pour les traders débutants ?

Plan de l'article

Choisir les meilleures actions à acheter avec une analyse de base

Du point de vue de l’investissement, nous ne choisirons que des actions qui ont des fondements solides à long terme. Nous avons vu qu’à long terme, le cours de l’action est associé à fondements de la société.

Lors du choix d’un événement dont l’activité se développe chaque année, son prix sera sans aucun doute honoré.

Pour trouver de telles entreprises, je vais sur le site ZoneExchange. Cette page a la particularité de présenter les états de profits et pertes de l’entreprise de manière graphique . Par conséquent, il n’est pas nécessaire de perdre du temps à trouver et à lire une déclaration de profits et pertes « bruts » publiée par des sociétés cotées en bourse.

De plus, il est possible d’y trouver les prévisions des analystes. Cela vous permet d’estimer les cours futurs des actions analysés.

Je vais maintenant expliquer en détail la méthode pour trouver l’action gagnante. Prenons l’exemple complet de la société danoise Novo Nordisk (leader mondial du traitement du diabète). Si vous avez des difficultés à comprendre certains concepts concernant la déclaration de profits et pertes, vous pouvez lire cet article.

Trouvez le meilleur stock à acheter avec ces critères

Croître

Une bonne entreprise doit se développer à long terme. Nous allons donc examiner l’évolution de son chiffre d’affaires et de son bénéfice net par action sur une période d’environ 5 ans. Si la croissance est maintenue, ces deux paramètres devraient passer à un minimum de 5 % par an pendant cinq ans .

**

Dans le cas de Novo Nordisk, la croissance annuelle du CA entre 2012 et 2016 est de 9,3 % et les prévisions futures sont positives. Le BNPA augmente de 18 % chaque année au cours de la même période. Nous avons donc une société en croissance dynamique ici !

Bilan sain et évoluant

La croissance de l’entreprise (investissements et investissements des actionnaires) doit nécessairement entraîner une augmentation à long terme des capitaux propres de l’entreprise . Les capitaux propres sont la valeur cumulée (année après année) de tous les actifs d’une entreprise. Il doit donc croître si les investisseurs s’intéressent à l’entreprise. C’est le cas de Novo Nordisk.

résultat net de compensation doit permettre la libération d’un flux de trésorerie d’exploitation suffisant. Je vous rappelle que les flux de trésorerie sont des revenus nets avec le renouvellement de l’amortissement et des réserves. Il correspond donc vraiment au montant que l’entreprise débloque au cours de l’année (payer les actionnaires, dettes et investir). On considère que les dividendes versés devraient être tels que : dividendes/flux de trésorerie < 65 % Le . Sinon, une entreprise peut se mettre en danger en distribuant trop d’argent. Il dit : avec cela, le dividende n’est pas pérenne.

Le flux de trésorerie de Novo Nordisk augmente et augmente. En 2017, il devrait s’élever à 17 DKK. Cela permet de verser un dividende (environ 8 DKK), d’investir et de rembourser toute dette.

Le taux d’endettement doit être contrôlé . Ce n’est pas forcément mal de s’endetter. Imaginez emprunter de l’argent auprès de votre banquier à un taux net de 2 %. Si vous pouvez faire croître cet argent avec un rendement de 5 %, vous empochez automatiquement la différence (ici 5% -2% = 3% de profit).

Il est essentiel qu’un ratio dette/fonds propres < 1 soit nécessaire pour que la dette soit considérée comme contrôlée. Nous pouvons également parler de levier avec le ratio dette/Ebitda. Ce ratio doit être inférieur à 3 .

Dans le cas de Novo Il n’y a pas de dette ni même de liquidités envers Nordisk. Par conséquent, la situation financière est très saine !

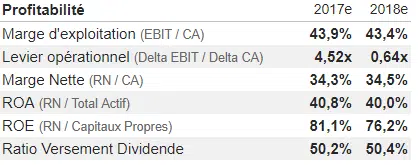

Rentabilité

Pour qu’une entreprise fonctionne et se développe, elle doit être rentable. Cela signifie que chaque euro investi doit produire un bénéfice maximal. On peut alors calculer le ratio de profit de Net/CA = marge nette . Cet indicateur calcule les résultats nets obtenus avec 1€ CN.

Une entreprise de qualité doit avoir une marge nette supérieure à 5 % . Cette marge doit être suffisante pour obtenir le montant de profit correct en cas de coup dur. Le chiffre d’affaires, par exemple, peut diminuer au cours d’une année moins productive. Si les coûts sont bien contrôlés et que la marge est suffisante, la diminution du revenu net peut être minime.

Si vous prenez le premier graphique de l’article, la valeur estimée La marge nette de Novo Nordisk en 2017 est de 34,3 %. C’est énorme ! Cela signifie que 1€ CA a généré un bénéfice net de 0,34€ à elle seule. Par conséquent, la société émet des marges très élevées !

Un autre indicateur largement utilisé pour estimer la rentabilité d’une entreprise est le ROE (rendement des capitaux propres). Il est obtenu par le rapport profit sur fonds propres . Par conséquent, ce ratio représente une sorte de rendement pour les actionnaires. Exprime le résultat net généré en fonction du montant des capitaux propres (fournis par les actionnaires). Toutefois, cet indicateur doit être prudent car il ne diffère pas dans le résultat net des capitaux propres ou de la dette. Par conséquent, il est nécessaire de vérifier le taux d’endettement de l’entreprise.

**

entreprise suffisamment rentable détient un ROE supérieur à 10 %. Si le ROE > 20 %, vous détenez il existe une entreprise très rentable qui a probablement un avantage concurrentiel élevé Une . Dans ce cas, nous parlons d’une large tranchée.

Dans notre exemple, Novo Nordisk a un ROE attendu de 81,1 % en 2017, ce qui est génial !

Acheter : oui, mais… au bon moment

Nous avons maintenant vu tous les aspects fondamentaux pour déterminer si un événement est de qualité et s’il peut être considéré comme l’un des meilleurs événements de sa région. Cependant, cela ne signifie pas nécessairement que vous devez vous précipiter pour les acheter immédiatement. Il est maintenant vraiment nécessaire de le surveiller plus en détail pour nous mettre en position au meilleur moment. Cela lui permet de maximiser son rendement à long terme et de ne pas risquer de perdre de l’argent.

Comment évaluer la part de l’achat

Événement d’appréciation

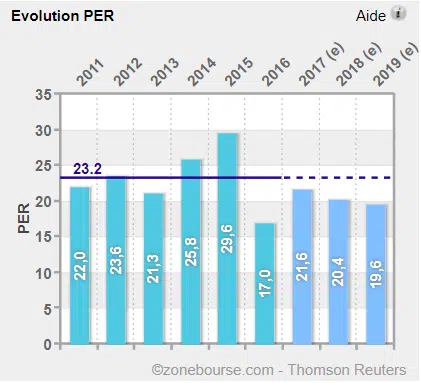

Une fois qu’une entreprise sélectionnée est de qualité, il faut déterminer si elle est considérée comme coûteuse ou, inversement, bon marché. Pour cette raison, il existe des ratios comptables pour étudier l’évaluation de l’entreprise. L’entreprise sera intéressante à acheter si son ratio actuel est inférieur à son ratio historique moyen .

y a effectivement un retour au phénomène moyen à Il long terme. Lorsque le cours de l’action se déplace de ses fondamentaux, il subira tôt ou tard une forte variation normale.

Voici les principaux ratios d’évaluation :

OIP

PER (rapport prix/profit) est le rapport prix/BNPA Le . C’est le nombre de fois les bénéfices que vous êtes prêt à payer pour acheter une action. Dans le cas d’un exemple, le stock de RIP est de 20, ce qui signifie qu’il verse 20 fois ses profits. Le PER seul (comme tous les ratios que nous verrons) ne signifie pas grand-chose car il peut varier en fonction de la taille de l’entreprise, du secteur d’activité ou de la croissance attendue.

En moyenne, cependant, une entreprise est considérée comme bon marché si son RIP est inférieur à 15 (pour les fermetures de très grande taille déjà bien installées). Une PER < 20 peut également être adoptée pour d’autres entreprises.

Pour Novo Nordisk, son enquête de révision était bien inférieure à la moyenne de 2016. Il était environ 17 selon ZoneBourse.

**

PCF

Le PCF (prix/flux de trésorerie) est le rapport prix/flux de trésorerie. Son principe est le même que dans la PER, à l’exception de la prise en compte des flux de trésorerie réels au lieu du bénéfice net par action. Ce résultat est considéré comme plus fiable par de nombreux analystes. En fait, il est facile de montrer des résultats douteux en matière de profit (dépréciation ou répartition des réserves, résultats exceptionnels…). Il est impossible de tricher avec des flux de trésorerie.

Il est considéré comme une action bon marché si son PCF < 10 .

Dans le cas de Novo Nordisk, son prix était de 250 DKK en 2016 avec un flux de trésorerie par action de 20 DKK. Par conséquent, son PCF était de 12,5, légèrement coûteux mais inférieur à sa moyenne historique.

PSR

PSR (rapport prix-vente) est un rapport prix/CA La . Correspond à la valorisation du cours de l’action en fonction de sa capacité (non pas pour réaliser un profit), mais pour développer son activité.

L’événement est considéré comme bon marché si son PSR